Longtemps redoutée, l’irruption des géants du numérique dans la sphère financière est en train de devenir une réalité. Il s’agit de grandes entreprises numériques ayant entre autres un pouvoir de marché gigantesque et une forte capitalisation boursière. Ils peuvent atteindre très rapidement une place importante dans les services financiers en tirant parti de certains avantages comparatifs. Ils bénéficient notamment d’une forte image de marque, d’une clientèle mondiale, d’une expérience client simple et fluide, de grandes quantités de données provenant du commerce électronique et des réseaux sociaux, et d’un accès privilégié aux nouvelles technologies.

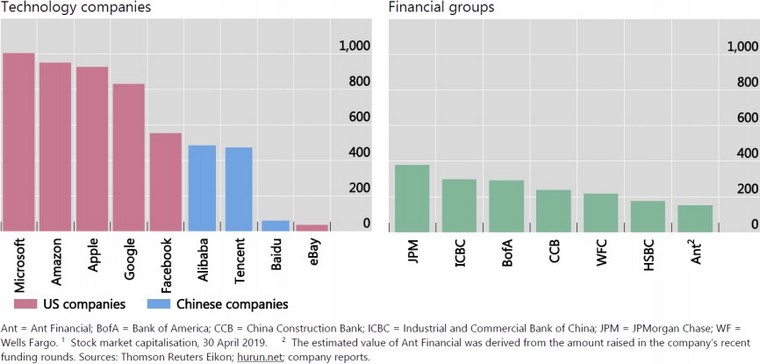

Les géants du numérique sont déjà engagés dans un large éventail d’activités financières. C’est notamment le cas en Chine, où les géants du numérique ont une capitalisation boursière comparable à celle des plus grands groupes financiers du monde et offrent de nombreux services financiers par l’intermédiaire de filiales. Ainsi, Ant Financial, filiale d’Alibaba, est valorisée à 200 milliards de dollars et les activités financières de Tencent entre 160 et 230 milliards de dollars quand la Société Générale par exemple est valorisée à 29 milliards. Les géants du numérique ont également développé leur offre de services financiers dans d’autres pays émergents, en particulier en Asie du Sud-est, en Afrique de l’Est et en Amérique latine. Ces entreprises ont atteint très rapidement une certaine envergure dans le domaine des services financiers en partie eu égard à leurs atouts évoqués précédemment (graphique 1).

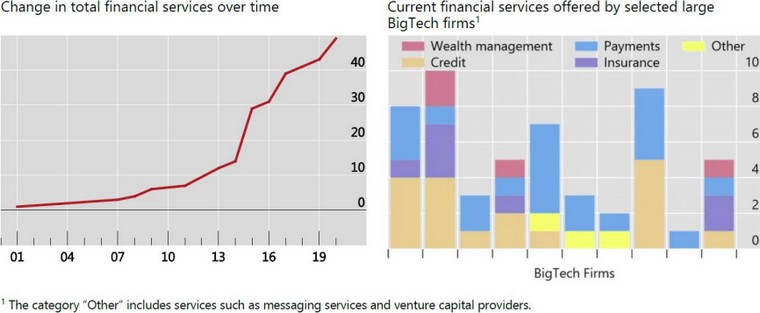

Par ailleurs, le graphique 2 montre la croissance rapide et récente des services financiers offerts par dix géants du numérique. Au total, ces entreprises offrent actuellement une cinquantaine de services financiers, répartis entre neuf secteurs financiers. La majorité des géants du numérique proposent des services de paiement, beaucoup offrent des prêts et certaines proposent également des produits d’assurance et de gestion de patrimoine.

Les services de paiement ont été historiquement l’un des premiers services financiers proposés par les géants du numérique. Les GAFA proposent leurs portefeuilles électroniques, Apple Pay, Google Pay. Parmi les GAFA, Amazon est l’entreprise dont la stratégie dans le domaine des services financiers est la plus avancée. Ce géant du numérique propose dans de nombreux pays des services de paiement, de cartes, de crédits et parfois d’assurance, avec des volumes déjà significatifs ettoujours en croissance. En Chine, Alibaba et Tencent ont profité de l’élan technologique pour doubler les acteurs financiers. Ils pèsent aujourd’hui pour plus de la moitié des échanges financiers en volume de paiements. Leurs filiales AliPay (Alibaba) et WeChatPay (Tencent), qui proposent désormais en plus des paiements, de l’épargne et du crédit à la consommation, sont devenues des géants du paiement, avec respectivement 500 et 900 millions d’utilisateurs actifs. Concernant les paiements, nous observons que les géants du numérique commencent à proposer de nouvelles formes de monnaie qui ne s’appuient pas nécessairement sur les modes de paiements existants. Par exemple, le 18 juin 2019, Facebook a annoncé officiellement le lancement d’ici à 2020 de la « libra », nouveau crypto-actif qui s’appuiera sur la technologie Blockchain dans une version développée spécialement par Facebook.

Concernant ce nouveau crypto-actif, il faut rappeler qu’il suscite des inquiétudes non seulement auprès des Etats qui craignent de perdre leur souveraineté, mais également auprès des usagers qui redoutent de voir leurs données personnelles regroupées avec leurs données financières. A ces inquiétudes, il faut rajouter le risque de blanchiment d’argent. Face aux dangers liés à la Libra, les autorités de régulation dont la Banque de France et l’Autorité de contrôle prudentiel et de résolution (ACPR) ont réagi. Dès lors, sous la pression des régulateurs et d’après le site américain « The information » du 3 mars 2020, Facebook a décidé d’offrir à ses utilisateurs des versions numériques des devises soutenues par le gouvernement, dont le dollar américain et l’euro, en plus du jeton Libra.

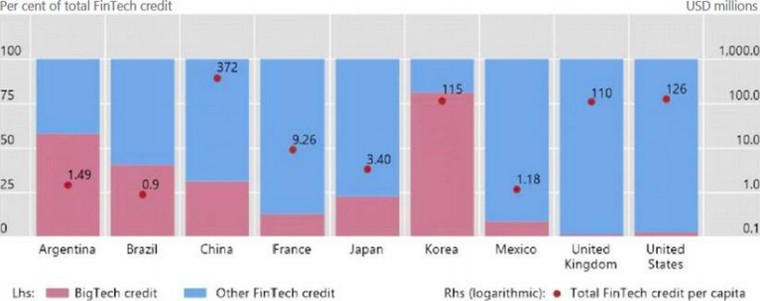

A côté des services de paiement, certains géants du numérique proposent des prêts, un service qui – comme les paiements – a été en partie développé pour améliorer leurs plateformes de commerce électronique. Le volume de crédit accordé par les géants du numérique varie considérablement selon les zones géographiques (graphique 3).

Données 2017. Source : Cambridge Centre for Alternative Finance and research partners ; Frost et al. (2019)

Les motivations de l’entrée des géants du numérique dans la sphère financière sont les suivantes :

- Diversifier les sources de revenus, notamment par le biais du commerce électronique.

- Accéder à de nouvelles sources de données. La fourniture de services financiers permet aux géants du numérique de collecter des données supplémentaires sur les habitudes de dépenses et la situation financière de leurs clients. Ces informations – qui étaient traditionnellement réservées aux banques – peuvent désormais être combinées avec celles recueillies dans le cadre d’autres activités des clients, par exemple les recherches en ligne des utilisateurs, les comptes des médias sociaux ou l’activité de commerce électronique.

- Compléter et renforcer leurs activités commerciales de base, en augmentant leur clientèle et leur fidélité.

Comme l’a souligné F. Villeroy de Galhau, Gouverneur de la Banque de France et Président de

l’ACPR dans un discours du 4 décembre 2019, le « centre de gravité » des paiements se déplace vers les nouveaux acteurs, notamment les géants du numérique. Ce basculement constitue à la fois un défi pour le modèle économique des banques et un enjeu de souveraineté pour l’Europe dans la mesure où les principaux géants du numérique sont non européens.

Les velléités des géants du numérique vis-à-vis du secteur financier suscitent des craintes et des inquiétudes. Considérés comme une menace pour les banques traditionnelles et la stabilité financière, ils représentent un défi majeur pour les régulateurs et les superviseurs.

La réglementation devrait constituer un rempart face aux intentions de ces nouveaux entrants. En effet, aux Etats-Unis comme en Europe, le marché bancaire est très réglementé.

En outre, les banques disposent d’atouts considérables face à ces nouveaux acteurs. Comme l’a rappelé F. Villeroy de Galhau, Gouverneur de la Banque de France et Président de l’ACPR, « les banques disposent d’une large clientèle, de données nombreuses et bien sécurisées, d’une forte expérience dans la gestion des risques et la conformité aux exigences réglementaires ». Elles restent largement majoritaires en nombre de clients par rapport à leurs concurrents. En Europe et en France, les banques traditionnelles apparaissent comme un coffre-fort de données et de consommateurs. Seulement 37% des clients envisageraient d’utiliser les services financiers proposés par les géants du numérique et même les plus jeunes ne seraient pas enclins à leur confier leurs données financières. Les banques traditionnelles restent des acteurs de confiance malgré la crise financière (Bouyala, 2015). Elles apportent aux clients de véritables conseils grâce à une forte culture de l’expérience client. Elles ont une grande expérience en matière de conformité pour la lutte contre le blanchiment, la fraude et autres délits financiers. Elles ont l’avantage d’une forte implantation géographique à travers le réseau des agences et d’une proximité avec le consommateur. Il y a 37 000 agences bancaires en France en 2016, soit 549 agences pour un million d’habitants, et la France se situe ainsi largement au-dessus de la moyenne européenne juste après l’Espagne.

En conclusion, même si les banques traditionnelles disposent d’atouts sérieux, les pouvoirs publics prennent très au sérieux les menaces que font peser ces géants du numérique. En décembre 2019, un rapport du Conseil de stabilité financière estimait que l’arrivée de ces nouveaux acteurs faisait courir un risque sur la stabilité du système financier. De même, dans son Rapport économique annuel la Banque des Règlements Internationaux (BRI) souligne que la montée en puissance des géants du numérique pose de nouveaux défis réglementaires pour les paiements ainsi que pour l’épargne ou le crédit eu égard notamment au poids des données dont ils disposent. Pour répondre à ces défis, la BRI a lancé des pistes de réflexion pour définir des règles applicables à ces nouveaux acteurs qui rivalisent avec les banques très réglementées.