Les multinationales, dont font partie les GAFA (Google, Apple, Facebook et Amazon) ont été les grandes bénéficiaires de la mondialisation et ont exploité les règles du système de taxation internationale pour pratiquer une optimisation fiscale, qui réduit drastiquement leur taux d’imposition.

Un rapport de France Stratégie sur les GAFA

L’optimisation fiscale est plus importante pour les entreprises centrées sur le numérique que pour le reste de l’économie, mais n’est pas limitée à ces entreprises.

Un rapport de France Stratégie, publié le 9 mars 2015 et qui est le fruit des réflexions « des chercheurs des Écoles d’économie de Paris (PSE), de Toulouse (TSE) et de l’Institut Mines- Telecom », met entre autres l’accent sur les spécificités de l’économie numérique et sur les problèmes d’optimisation fiscale pour expliquer l’évasion fiscale qui en résulte. Ces spécificités, qui modifient les chaînes de création de valeur, et partant, l’efficacité de l’économie traditionnelle, sont les suivantes :

- La non-localisation des activités : les géants du numérique proposant des services à distance via internet, il est difficile de les localiser.

- Le rôle de plateforme sur un marché « biface » qui met en contact internautes et entreprises.

- Une économie dominée par les effets de réseau ou externalités positives de réseau : l’utilité retirée d’un service en réseau dépend positivement du nombre d’utilisateurs de ce service (voir Katz et Shapiro).

- Une exploitation des données personnelles à grande échelle et une monétisation de ces données. D’abord gratuites, la plupart des données sont maintenant payantes et constituent l’actif principal d’entreprises comme Google ou Facebook. Alors que les organisations produisaient et utilisaient jusqu’à maintenant leurs propres données, des courtiers en données (« data brokers ») revendent aujourd’hui les données d’entreprises ou encore de l’Etat à divers acteurs.

Après avoir apporté des éclaircissements sur le concept d’optimisation fiscale, nous essayerons de chiffrer le manque à gagner fiscal imputable aux GAFA et les réponses à apporter pour réguler ces géants du numérique.

Analyse conceptuelle de l’optimisation fiscale

Fraude, évasion et optimisation fiscales

L’optimisation fiscale se distingue de la fraude et de l’évasion fiscale en ce qu’elle consiste à utiliser tous les moyens légaux disponibles pour réduire la charge fiscale.

La fraude fiscale implique nécessairement une violation de la réglementation en vigueur. Le contribuable se place intentionnellement hors du cadre légal par des manœuvres illicites dans le but délibéré d’échapper à l’impôt.

L’évasion fiscale se fonde sur des mécanismes qui traduisent la volonté de celui qui les actionne de contourner la norme fiscale, le seul objectif poursuivi étant la minoration de l’imposition. En d’autres termes, le contribuable acquitte un impôt moins élevé qu’il ne le devrait juridiquement en dissimulant des revenus ou des informations aux administrations fiscales. La directive sur la lutte contre l’évasion fiscale « Anti Tax Avoidance Directive » (ATAD) du 12 juillet 2016 définit des mesures anti-abus juridiquement contraignantes visant les principales formes d’évasion fiscale pratiquées par les grandes multinationales. Aux termes de cette directive européenne, les revenus d’une filiale étrangère sont réattribués à sa société

mère, dans le cadre du calcul de l’impôt sur les sociétés. Elle a été transposée en droit français par la loi de finances pour 2019.

Enfin, on peut définir l’optimisation fiscale – ou planification fiscale (« tax planning ») – comme l’utilisation par le contribuable de moyens légaux lui permettant d’alléger ses obligations fiscales. De son côté, l’OCDE en donne la définition suivante : « Dispositions prises par le contribuable dans la conduite de ses affaires fiscales professionnelles ou privées dans le but de minimiser sa charge fiscale. »

Quelques astuces d’optimisation fiscale

Une première astuce d’optimisation fiscale a trait à la non-facturation de certaines ventes en France. De nombreux géants du numérique vendent des biens ou des services dématérialisés. Contrairement aux biens physiques, où la TVA doit être payée dans le pays de consommation, les biens dématérialisés peuvent être facturés n’importe où. Ainsi, lorsque l’on achète des produits culturels (films, musique, etc.) via l’Apple Store, ITunes SARL1 on est facturé au Luxembourg où le taux de TVA est d’environ 6% contre 20% en France. Même stratégie de Google qui facture ses prestations de régie publicitaire en Irlande.

Une deuxième stratégie relève de la manipulation des prix de transfert2, une des techniques les plus utilisées par les entreprises multinationales, notamment les GAFA qui sont souvent pointées du doigt. Cette technique va permettre de transférer les bénéfices d’une société installée dans un pays à forte fiscalité vers une autre localisée dans un pays où la fiscalité est plus avantageuse. A cette fin, la société installée là où la fiscalité est la plus forte va sous- facturer ses prestations ou surfacturer ses achats à sa filiale afin de réduire ses bénéfices et donc son impôt sur les bénéfices. La sous ou surfacturation s’apprécie en comparaison du prix du marché qui aurait prévalu si la transaction avait été facturée à une entreprise tierce.

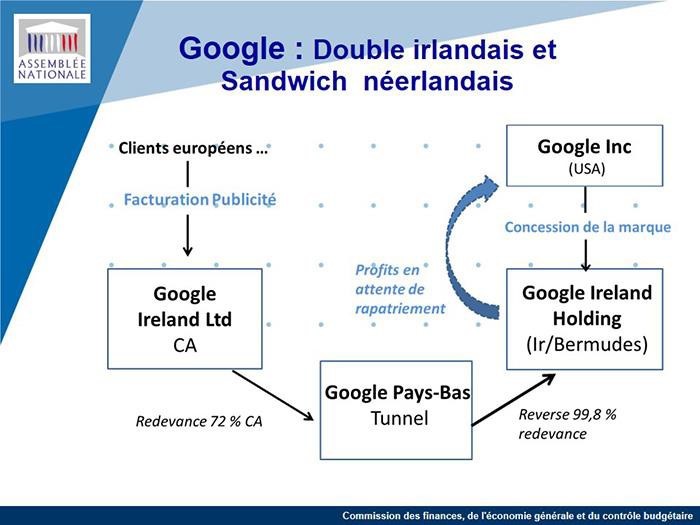

Un troisième stratagème est celui du « double irlandais » couplé au « sandwich hollandais » qui consiste en substance à réduire l’impôt en acheminant les bénéfices vers un paradis fiscal, par l’intermédiaire des filiales irlandaises et hollandaises. Nous allons expliciter cette technique au travers de l’exemple de Google qui en est l’un des principaux utilisateurs. Pour bien comprendre le dispositif, il faut rappeler tout d’abord quelques dispositions fiscales : en Irlande l’impôt sur les sociétés est de 12,5% contre 28% en France pour 2020 ; aux Pays-Bas l’impôt est nul sur les redevances de la propriété intellectuelle et aux Bermudes, il n’y a pas d’impôt sur les sociétés.

Les différentes étapes du mécanisme « double irlandais » couplé au « sandwich hollandais » sont les suivantes :

Première étape : lorsque la régie publicitaire de Google en France démarche des clients, les revenus ne sont pas perçus par la filiale française mais par l’une de ses deux filiales situées en Irlande, « Google Ireland Limited ». Cette dernière se contente de reverser une rémunération de 10 % du chiffre d’affaires à la filiale française pour ses services rendus. Si nous en restions là, les profits de Google seraient imposés en Irlande au taux de 12,5%. Mais, nous allons voir dans la seconde étape que « Google Ireland Limited » va faire transiter ses bénéfices par sa filiale « Google Netherlands Holdings BV » située aux Pays-Bas.

Deuxième étape : « Google Ireland Limited » envoie 72% de ses bénéfices à sa filiale néerlandaise « Google Netherlands Holdings BV » qui n’a aucun salarié et que l’on appelle une « boîte aux lettres ». Sa seule fonction est de recevoir la redevance de « Google Ireland Limited » pour la reverser en quasi-totalité à « Google Ireland Holdings ». Ces sommes échappent à l’impôt car les Pays-Bas ne pratiquent pas de retenue à la source sur les redevances qui entrent et qui sortent du territoire. D’où son appellation « d’Etat tunnel ».

Troisième étape : 98% des bénéfices remontent – toujours sous la forme de redevance – vers une société de droit irlandais « Google Ireland Holdings » installée aux Bermudes. Les bénéfices sont alors soumis à la juridiction fiscale des Bermudes qui n’imposent pas les bénéfices des sociétés non-résidentes. Les profits restent alors aux Bermudes, en attente de rapatriement aux Etats-Unis. Si les bénéfices étaient rapatriés aux Etats-Unis, ils seraient imposés à 35%3. Google va devoir attendre que le Congrès vote la « Tax Holiday », qui constitue une possibilité temporaire de rapatrier des sommes d’argent dormant à l’étranger à des conditions fiscales plus favorables.

Parmi les noms qui reviennent le plus souvent concernant l’optimisation fiscale, il y a Google, Apple, Facebook et Amazon.

Au total, grâce à des montages financiers et à l’optimisation fiscale, les GAFA échappent aux lois fiscales en vigueur au sein de l’Union européenne et ne paient donc presque pas d’impôt. La question se pose alors de savoir à combien s’élèvent les pertes résultant de ces stratagèmes et comment réguler les GAFA.

Face au manque à gagner fiscal imputable aux GAFA, quelles sont les réponses à apporter ?

Malgré les condamnations et amendes4, les GAFA ont construit des empires superpuissants. En effet, selon plusieurs sources, le quatuor pèse désormais plus lourd que l’ensemble des entreprises du CAC 40. Par ailleurs, le poids boursier des GAFA + Microsoft (GAFAM), qui atteint 6 124 milliards de dollars, équivaut presque au PIB de la France et de l’Allemagne

réunies (6 726 milliards de dollars). Face à leur emprise colossale et à leur abus de position dominante, d’évasion fiscale et de non-respect de la vie privée, les Etats doivent réagir.

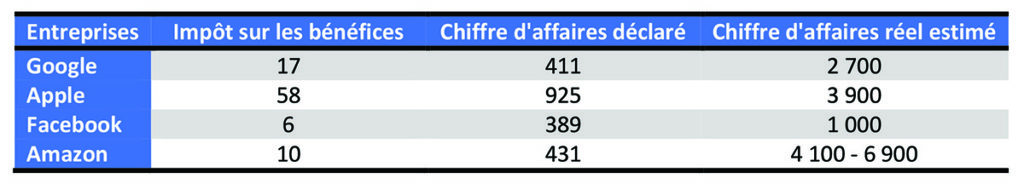

a) Le manque à gagner fiscal

Dans une note d’analyse intitulée « Les hackers de la fiscalité », Mounir Mahjoubi (ancien secrétaire d’Etat chargé du Numérique) écrit : « L’ampleur de l’optimisation fiscale des GAFAM est sans commune mesure. Au niveau mondial, soit après avoir consolidé les comptes de toutes leurs filiales, la charge fiscale qu’elles supportent s’avère inférieure à celles des entreprises du CAC 40. Par exemple, l’impôt consolidé de Google n’a été que de 12% en 2018, contre 34% pour Hermès, 29% pour LVMH et 25% pour l’Oréal ». Toujours selon cette note, les géants américains du numérique déclareraient en France un chiffre d’affaires quatre fois inférieur à celui réalisé effectivement, ce qui équivaut à un manque à gagner d’un milliard d’euros pour le fisc. En 2018, les GAFAM auraient déclaré en France 3,4 milliards d’euros de chiffre d’affaires cumulé contre 14,9 milliards effectivement réalisés.

Tableau : Montant des impôts payés par les GAFA en France en 2018 En millions d’euros (Source : Mounir Mahjoubi (2019), « Les hackers de la fiscalité »)

Selon Gabriel Zucman, économiste à Berkeley et spécialiste de l’évasion fiscale, « 600 milliards de profits des multinationales ont été délocalisés dans les paradis fiscaux (Irlande, Pays-Bas, Caraïbes, Suisse, …) en 2015. Les Etats européens (hors paradis fiscaux) sont les premiers perdants de ce transfert ». Les GAFA en sont les grands bénéficiaires. D’après les chiffres de l’avocat fiscaliste Vincent Renoux, Google aurait payé à peine 8 % d’impôts hors Etats-Unis, Apple 4% et Facebook 2% en 2016.

D’autres données sont significatives. Ainsi, une étude du Cabinet Greenwich Consulting révèle que les GAFA + Microsoft auraient payé 22 fois plus d’impôt si leurs activités de production étaient localisées en France et non en Irlande, soit 828 millions d’euros au lieu de 37,5 millions d’euros. Selon le rapport d’un député européen favorable à une réforme qui contraindrait les grands groupes à payer plus d’impôts, l’Union européenne a perdu 5,4 milliards d’euros en impôts de Google et Facebook entre 2013 et 2015 en raison de l’optimisation fiscale.

Enfin, d’après un rapport de l’Assemblée nationale d’avril 2019, la charge fiscale des entreprises du numérique est en moyenne plus légère que celle des entreprises traditionnelles en raison notamment de l’obsolescence des règles fiscales de territorialité. Ainsi par exemple, la notion d’établissement stable qui s’avère pertinente dans un contexte économique industriel ou commercial traditionnel exigeant des infrastructures et du personnel là où l’activité est réalisée, se révèle dépassée par les modèles économiques numériques. Avec l’économie numérique, les acteurs ont la possibilité d’effectuer des activités dans un territoire donné sans y être pour autant physiquement implantés. En d’autres termes, les entreprises du numérique peuvent offrir leurs services via internet en étant juridiquement installées dans le pays de leur choix : de manière concrète, dans le pays qui leur offre des conditions fiscales avantageuses. Comme l’affirme Vincent Renoux « les critères de l’impôt sont réels » puisqu’ils se basent sur une présence physique qui permet la création de valeur. Grâce à l’économie numérique, la présence physique n’est plus un préalable nécessaire à cette création de valeur. Les critères de l’impôt sont donc désuets et inadaptés à cette nouvelle ère économique.

b) Les réactions face aux stratégies d’évitement de l’impôt des GAFA

En France, de nombreux rapports ont été publiés pour réagir à l’optimisation fiscale : le rapport de Pierre Collin et Nicolas Colin de janvier 2013 qui prévoyait de mettre en place une fiscalité nationale assise sur la collecte et la détention de données personnelles ; le rapport du Conseil national du numérique de septembre 2013 qui suggérait d’agir au niveau international pour adapter la fiscalité à la transformation numérique et renforcer la transparence et les contrôles ; le rapport de France stratégie du 9 mars 2015 qui propose trois pistes pour une meilleure « taxation » des géants du numérique : la première vise à instaurer une taxe sur les revenus publicitaires des entreprises ; la seconde envisage de mettre en place une taxe unitaire fondée sur l’activité de la plate-forme, mesurée par le nombre d’utilisateurs sur le territoire national ou par le flux de données échangées ; la troisième propose de différencier le taux d’imposition en fonction de l’origine des revenus.

Au niveau européen, la Commission européenne est en faveur d’une taxation mondiale des grandes entreprises numériques, comme les GAFA. Réunis à Berlin en septembre 2020, les 27 ministres des Finances ont relancé « la taxe GAFA ».

Au niveau international, l’OCDE a conduit de nombreux travaux sur la fiscalité du numérique dont le projet « « Erosion de la base d’imposition et transfert de bénéfices (« Base Erosion and Profit Shifting » /BEPS) mené conjointement avec le G20. Ce projet BEPS a notamment pour objectif de remettre à niveau les normes du système fiscal international en l’adaptant au paysage actuel de l’économie mondialisée.

(1) ITunes SARL, basé au Luxembourg, est une filiale à 100 % d’Apple.

(2) Prix de transfert : Prix attaché à une transaction ayant lieu entre des sociétés d’un même groupe mais situées dans des Etats différents. Ils peuvent être déterminés de manière à permettre l’imposition des bénéfices dans des pays à faible taux d’imposition, sans tenir compte du lieu où les activités économiques sont réalisées.

(3) S’agissant des sociétés américaines, les Etats-Unis taxent normalement les flux financiers remontant de leurs filiales à hauteur de 35 %

(4) Pour Google par exemple, le total des amendes s’élève sur trois ans à 8,25 milliards d’euros auxquels il faut rajouter 150 millions d’euros infligés par l’Autorité de la Concurrence en décembre 2019.